¿Eres uno de los afectados por la cláusula suelo? Lo primero que debemos hacer para reclamar la cláusula suelo de una hipoteca es entender qué es la cláusula suelo, por lo que conozcamos un poco más por qué los bancos la han aplicado a los hipotecados y cómo ahora es posible reclamar los intereses pagados de más en las letras de las hipotecas afectadas por esta cláusula suelo.

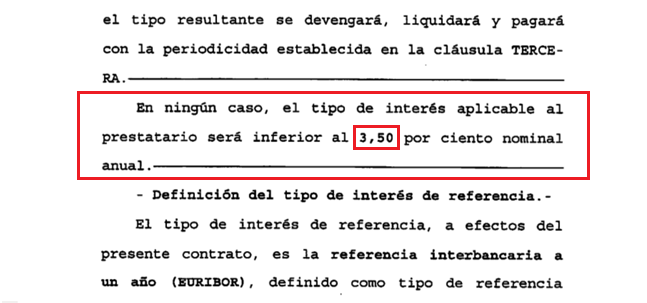

La cláusula suelo es una estipulación que recoge la escritura pública de tu hipoteca, que paradójicamente de forma habitual se encuentra en la cláusula financiera titulada “interés variable” y que limita la variación del tipo de interés a la baja en un determinado porcentaje, aunque el pactado sea inferior.

Por ejemplo, si tienes como tipo de referencia en tu hipoteca el EURÍBOR más un diferencial de 0,5 %, pero con una cláusula suelo de un 3 %, lo que va a suponer es que aunque el EURÍBOR más el diferencial bajen del 3 % (ahora el EURÍBOR está cerca del 0 %), tú no pagarás un interés nunca menor de un 3 %.

Banco Popular, Bankia (Caja Madrid, Bancaja, Caja Segovia…) Unicaja, Liberbank (Caja de Extremadura, Caja Castilla-La Mancha…), Banco CEISS (Caja España, Caja Duero…), Caixabank (La Caixa, Caja de Guadalajara…), BBVA, Sabadell, Caja Rural, son los bancos, cajas y, en definitiva, entidades financieras que han utilizado comúnmente este tipo de cláusulas.

¿Cómo saber si tengo cláusula suelo?

Lo principal es revisar la escritura de hipoteca, buscar la cláusula financiera dedicada al tipo de interés pactado (normalmente la tercera bis) y, probablemente, en la parte final, encontraremos una frase similar a esta:

“el tipo de interés nunca podrá ser superior al ___ % nominal anual, ni inferior al ___% nominal anual”.

La primera es la denominada cláusula techo (sin ningún tipo de aplicación en la práctica) y la segunda es la cláusula suelo.

Un síntoma evidente de que tienes cláusula suelo es si llevas pagando la misma cuota de hipoteca, sobre todo desde marzo de 2009, momento en que el EURÍBOR bajó por debajo del 2 %.

La ya famosa sentencia del Tribunal Supremo de 9 de mayo de 2013, en un procedimiento judicial seguido a instancia de Ausbanc, declaró la nulidad de las cláusulas suelo que determinadas entidades financieras (BBVA, Cajas Rurales Unidas, y NCG Banco) tenían impuestas en sus hipotecas.

A partir de entonces comenzaron a producirse un aluvión de demandas por los pequeños consumidores bancarios que ni siquiera sabían que tenían este tipo de cláusula en sus hipotecas y se sentían engañados y defraudados por los bancos y cajas que aplicaban esta cláusula suelo.

Sentencia del Supremo

Precisamente el Tribunal Supremo, aunque en principio las declara lícitas, declara la nulidad de las cláusulas suelo impugnadas porque no superaron el control de inclusión en el contrato (como se incorporan al contrato por los bancos y si son claras), ni el control de transparencia (qué información se le dio al cliente tanto de forma previa como en el momento de la contratación, para determinar si era o no consciente de las consecuencias económicas y jurídicas de la inclusión de la cláusula suelo en el contrato).

Importante trascendencia también ha tenido la macrodemanda interpuesta por ADICAE y 535 personas más en el Juzgado de lo Mercantil nº 11 de Madrid (procedimiento ordinario 471/2010) en ejercicio de una acción colectiva de cesación y nulidad de la cláusula limitativa del tipo de interés variable (cláusula suelo). Va contra 41 entidades financieras, que finalmente ha dictado sentencia declarando la nulidad de las cláusulas suelo impugnadas, que actualmente está pendiente de recurso de apelación.

Hasta ahora podemos decir que los Juzgados y Tribunales han anulado la inmensa mayoría de las cláusulas suelo que los consumidores y compradores de viviendas tenían en sus hipotecas y, en la actualidad, el caballo de batalla está en la retroactividad de los efectos de la declaración de nulidad de las cláusulas suelo.

Debe tenerse en cuenta que las sentencias que anulan una cláusula suelo condenan a la entidad financiera a devolver los intereses cobrados de más, es decir, la diferencia entre los cobrados aplicando la cláusula suelo y los que debían de haberse aplicado sin esa cláusula.

La cuestión es ¿desde cuándo reclamar la cláusula suelo?

Pues bien, después de que existieran sentencias contradictorias por parte de las Audiencias Provinciales, pues había sentencias que decían que la devolución había de producirse desde el principio (si una cláusula es declarada nula, sus efectos nunca tienen que aplicarse) el Tribunal Supremo finalmente ha determinado que la devolución de los intereses cobrados de más debe de hacerse desde el 9 de mayo de 2013. Esta es la fecha de la primera sentencia que declaró la nulidad de estas cláusulas, criterio que atiende, más que a una verdadera razón jurídica, a una razón de economía nacional, pues el dinero que las entidades financieras habrían de devolver a los consumidores se cifraría en varios miles de millones de euros más.

Pero ojo, el juez de lo Mercantil nº 1 de Granada ha planteado esta pregunta al Tribunal de Justicia de la Unión Europea (TJUE) y de momento la Comisión Europea informó el 13 de julio de 2015 de que el dinero debe devolverse desde que se aplique la cláusula suelo declarada nula por abusiva, no desde el 9 de mayo de 2013, como dice el Tribunal Supremo español.

En unos meses conoceremos la sentencia del TJUE, que será vinculante para los jueces y Tribunales españoles, incluido, por tanto, para el Tribunal Supremo.

¿Cómo reclamar la cláusula suelo y eliminarla de nuestra hipoteca?

El primer paso es conseguir que te quiten la cláusula suelo de tu hipoteca, que durante el período de amortización que te quede será un ahorro más que considerable para tu bolsillo.

Y después viene la pregunta desde cuándo reclamar, que en principio depende de la próxima sentencia del TJUE.

¡Atención! Actualmente, como afectado por la cláusula suelo, puedes aspirar a que te devuelvan intereses desde el 9 de mayo de 2013, pero en las demandas que estamos preparando en nuestro despacho Recuero Abogados para otros afectados ya estamos realizando esta petición con carácter subsidiario, es decir, con la petición principal de que el Juzgado condene a la devolución de todo el dinero cobrado de más desde que se aplique la cláusula suelo y siguiendo el criterio de la Comisión Europea, que será probablemente lo que sentencie el TJUE en breve.

La estimación de una petición subsidiaria es también una estimación total de la demanda, por lo que la entidad financiera condenada tendría que pagar también las costas procesales.

Cómo reclamar

Sencillo. Es posible intentar una primera reclamación extrajudicial para que el banco quite la cláusula suelo y te devuelva el dinero cobrado de más (tienen 2 meses para contestar), y después, si el banco te desestima tu solicitud, se puede plantear una reclamación al Banco de España, que suele tardar en resolver entre 4 y 6 meses.

Esto es opcional, si quieres no es necesario esperar ese tiempo, porque se puede plantear la vía judicial directamente.

¿Cuánto me va a costar reclamar con un abogado?

Los honorarios del abogado en este procedimiento judicial para reclamar la devolución de los intereses de la cláusula suelo serán gratis para ti. Solo tendrás que pagar una provisión de fondos de entorno a 400 € para el procurador (a presupuestar definitivamente por este).

El banco pagará al final de procedimiento las costas (honorarios de abogado y procurador), por lo que incluso podrás recuperar la mayor parte de la provisión de fondos que entregaste para el procurador. Si el banco no paga las costas, tampoco tendrás que pagar nada a tu abogado.

Estamos para ayudarte

Con la información de nuestra web puedes resolver muchas dudas jurídicas que tengas, pero si necesitas asesoramiento personalizado, no dudes en llamarnos: 91 882 17 71 y 610 74 39 39. En Recuero Abogados ayudamos a que se reconozcan tus derechos.